マネーマーケットファンドのメリットを活用して勝利のポートフォリオを築く

マネーマーケットファンドを活用して、勝てるポートフォリオをつくる

ファンドマネージャーにとって、ポートフォリオのリターンを競合や投資家の期待に応える形で高めることは常にプレッシャーとなっています。長期的な運用資金には柔軟性がない場合でも、運転資金(ワーキングキャピタル)をマネーマーケットに賢く活用することで、勝てるポートフォリオを組み立てることが可能です。

マネーマーケットとキャピタルマーケットは、単一の機関ではなく、グローバルな金融システムを構成する2つの主要な柱です。それぞれが異なる役割を果たしながら、資金の流動性・安定性・成長性を支えています。

マネーマーケット(短期金融市場)

マネーマーケットとは、政府、企業、銀行、金融機関の間で行われる短期の資金の貸し借りを指します。1日単位のごく短期から最長でも1年以内の期間で資金がやり取りされる、非常に流動性の高い市場です。

この市場は、企業や政府が運転資金をすばやく、かつ適正なコストで調達する手段として利用されています。同時に、余剰資金を抱える企業や個人、銀行などにとっても、短期間で効率よく資金を運用する場として活用されています。

キャピタルマーケット(長期金融市場)

一方、キャピタルマーケットは株式や債券など、長期的な資産の取引が行われる市場です。金融機関、専門のブローカー、個人投資家などがこの市場で資産を購入し、長期的な成長を目指して投資します。

キャピタルマーケットでは、企業が事業拡大のための資金を調達するために株式や社債を発行し、それに投資家が資金を提供することで、企業の成長と投資家のリターンがリンクします。

金融市場全体は、このマネーマーケットとキャピタルマーケットの2つで構成されています。

マネーマーケットは、日々の運転資金を必要とする借り手にとって、短期間で資金を確保できる手段です。また、資金を余らせている側にとっては、それを一時的に活用して運用できる効率的な仕組みです。

キャピタルマーケットは、より長期的な視点での投資が中心です。企業は成長資金を調達し、投資家はその成長の成果を中長期的に享受します。

一般的に、マネーマーケットはキャピタルマーケットに比べてリスクが低く安定していますが、その分リターンも控えめです。対してキャピタルマーケットはリスクはやや高いものの、より大きなリターンが期待できる場でもあります。

リターンは控えめですが、リスクも非常に低いのがマネーマーケットの特徴です。

この市場で使われる主な金融商品には、預金、担保付きローン、アセプタンス(手形引受)、為替手形などがあります。

また、マネーマーケットで活動している代表的な機関には、アメリカ連邦準備制度(FRB)、商業銀行、アセプタンス・ハウス(手形引受機関)などがあります。

企業や政府が短期の債務を発行するのは、通常、日常的な運転資金の確保や資金繰りのためであり、大規模な設備投資やプロジェクトのためではありません。

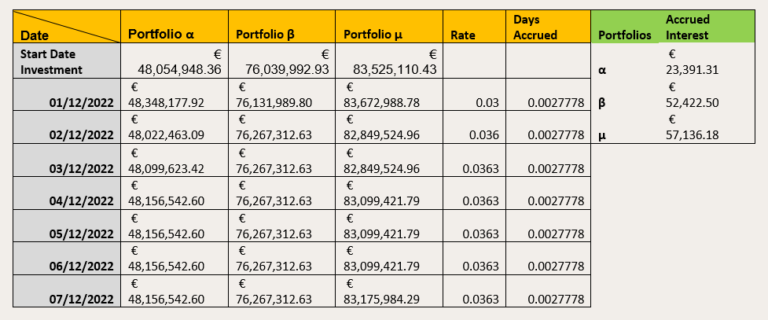

以下に、ファンドマネージャーがどのように運転資金を活用してマネーマーケットファンドに投資するかを、簡単な計算例でご紹介します。

上記のように、日々の資金をマネーマーケットに運用することで、ファンドマネージャーは安定した(利率は低めですが)リターンを得ることができます。

■ 流動性について

マネーマーケットは、銀行、企業、政府機関が日々の資金繰りにおいて適切な流動性を維持するうえで、非常に重要な役割を果たしています。資金が不足すれば高金利の借入が必要になり、逆に現金を持ちすぎると利息が付かない無駄な資産になります。マネーマーケットはそのバランスを保つ手段なのです。

個人投資家にとっても、マネーマーケットは安全性が高く、必要なときに引き出せる投資先として有効です。

たとえば、州や地方自治体のマネーマーケットファンド、米国財務省系ファンドなど、さまざまな選択肢があり、中には税制優遇を受けられるファンドも存在します。

また、ほとんどの銀行ではマネーマーケットファンドの口座を簡単に開設することができ、手軽に運用を始めることができます。

In case of queries, drop us a line on communications@goldwright.co

ご質問がありますか?

ビジネスや財務目標について、ぜひ詳しくお聞かせください。メッセージをお送りいただければ、追ってご連絡のうえ、コンサルティングのご予約を調整させていただきます。

- +91 9873210394

- Communications@goldwright.co